来源:美国奥淇宏盛

美国奥淇宏盛于6月7日上午在工业市总部举办了一场关于2024年最新退休规划的解析活动。此次讲座由公司COO Kenneth Yuen先生主讲,全面介绍了2024年美国退休规划的各类方案、它们之间的区别、适合的人群以及具体的规划指南。Kenneth Yuen先生的深入讲解使在场听众受益匪浅,不仅现场参加的人员收获颇丰,全国各地的分公司同事和伙伴们也通过线上参与了此次培训,进一步提升了他们的专业知识和技能。

什么是RMD(Required Minimum Distribution)

RMD 是指“强制最低分配”(Required Minimum Distribution)。它是指在达到一定年龄后,必须从某些退休账户中每年提取的最低金额。这项规定由美国国税局(IRS)实施,旨在确保退休账户的资金在退休期间得到使用,而不是无限期地延期纳税。

以下是关于 RMD 的一些关键点:

1.适用账户:RMD 适用于传统 IRA、SEP IRA、SIMPLE IRA 和雇主资助的退休计划,如 401(k)、403(b) 和 457(b) 计划。Roth IRA 账户持有人在世时不需要 RMD,但继承的 Roth IRA 需要遵守 RMD 规则。

2.开始年龄:根据最新的法律变更,《安全法》(SECURE Act 2.0)将开始 RMD 的年龄进一步提高。SECURE Act 2.0(2022年):进一步将 RMD 开始年龄分阶段提高。对于在2023年及以后达到72岁的人士,RMD 开始年龄为73岁。例如,如果你在2024年达到73岁,你的第一次 RMD 提取必须在2025年4月1日前完成。

3.计算方法:RMD 的金额根据前一年年底的账户余额和 IRS 的预期寿命表计算。计算公式是用账户余额除以 IRS 确定的分配期。

4.未遵守的罚款:未能按时提取 RMD 将导致严重的罚款。IRS 对未提取的金额征收25%的罚款(2024)。

5.税务处理:提取的金额通常会计入提取年份的应税收入,除非是以前已纳税的金额(如非可扣除的 IRA 贡献)。

公司提供的Qualified Plan and Non-Qualified Plan

根据是否满足ERISA – 雇员退休收入保障法,分为Nonqualified plan 和 qualified plan,二者有如下区分:

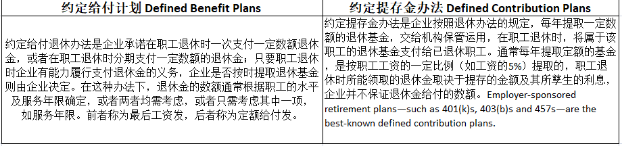

Qualified Plan 又分为两种:约定给付计划(Defied Benefit Plans)和约定提存金办法(Defined Contribution Plans)。区别如下图:

还有一些针对小型企业的推许方案包括 SIMPLE IRAs, SIMPLE 401(K)s 和SEP IRAs。

个人如何做好退休规划方案?

首先我们来了解下有哪些有效退休规划的财务工具:股票、债卷、共同基金、养老基金、指数型股票基金、投资信託基金、年金、人寿保险、货币市场帐户、定存、选择权、期货、不动产投资信託、寿险保单贴现、珍藏品、外汇产品、房地产。

IRA账户可以用于哪些投资或理财?

1.股票:直接投资于公司股票,适合长期增长目标和较高风险承受能力的投资者。

2.债券:投资于政府或公司债券,提供较为稳定的收入和较低的风险。

3.共同基金:将资金集合起来投资于多种证券,提供多样化和专业管理。

4.ETF(交易所交易基金):类似于共同基金,但在交易所交易,提供灵活的交易选项和多样化。

5.定期存单(CDs):提供固定利率和到期日,适合风险承受能力较低的投资者。

6.房地产投资信托(REITs):通过投资于房地产资产获取收益,适合希望通过房地产投资获得增长的投资者。

7.货币市场账户:提供流动性和较低风险的投资选项,适合短期投资和保留现金储备。

如何利用年金来做退休规划?

年金是保险公司提供的一种金融产品,提供保证的收入流。年金可以作为一种退休收入策略,确保在退休期间有稳定的资金流入。需要投保人支付一次性或定期的保费,保险公司承诺在未来提供一系列的支付。

优点:

稳定的收入:提供稳定的、长期的收入流,适合退休收入规划。还可以指定受益人。如果投保人在领取年金之前就去世了,受益人可以领取全部的本金。当然如果投保人去世时账户里面还有没有领取完的余额,受益人也可以继续领取。

长寿风险保护:帮助保护个人免受长寿风险,即活得比预期更长而用尽储蓄。

税收递延:投资增长通常在递延纳税的基础上进行,直到取款时才缴税。

年金的存款并没有上限:与401K或者IRA不同,年金可以根据自己的需要投入自己认为合理的数字。

年金实例

保证型年金产品:55岁女性,一次性存入10万美金。如果选择66岁开始取钱,每年可以取14,125美元至终身。(年金可提供永续不断的收入)。如果投保人在领取年金之前就去世了,受益人可以领取全部的本金。当然如果投保人去世时账户里面还有没有领取完的余额,受益人也可以继续领取。

非保证型年金产品:55岁女性,一次性存入10万美金。如果选择66岁开始取钱,根据Non-Guaranteed演示结果可以每年可以取27,197美元至终身。

在退休规划中,理解各种不同理财方式的区别对于做出明智的财务决策至关重要。根据您的个人财务目标和风险承受能力,选择最适合您的产品将有助于实现您的退休愿景!

在端午节到来之际,美国奥淇宏盛恭祝大家端午安康!

我们美国奥淇国际金融/美国宏盛保险与理财公司拥有4000多名熟悉财务管理及保险与理财的高端专业人士,在全美20个分公司为您提供最完善的专业服务,如果您有税务和理财规划相关问题,欢迎随时联系我们。