市场预计美联储到2017年底会将利率提高到1.6%,而联邦公开市场委员会(FOMC)的平均预计值为3.5%。哈佛大学教授、美国前财长 劳伦斯-萨默斯 在报纸和杂志上撰写文章,对美元升息问题提出了独到的见解。他指出,鉴于欧洲、日本和新兴市场的种种问题,目前已经存在这样的风险:因资金流入避险货币,导致美元币值升高到可能使美国经济显著放缓的地步。在没有证据显示通胀升高的情况下升息,可能使实际利率大幅上升,加剧上述风险。

我想不起曾有哪一个时刻,市场预期美联储会做的事跟美联储自己预计要做的事差异如此巨大。市场预计美联储到2017年底会将利率提高到1.6%,而联邦公开市场委员会(FOMC)的平均预计值为3.5%。

这种认知差异会带来市场波动风险,也让美联储在向市场传递信息方面遇到挑战。更重要的是,它引发了应以什么来指导未来政策的问题。

特别是最近强劲的就业报告出炉之后,周期性状况正在恢复正常这一点已不再有疑问。眼下失业率处于战后平均水平,并在继续下降。职位空缺数量超过历史平均值。参保失业率(IUR)等其他指标显示,经济已回归正轨、或正迅速回归正轨。只从这些来看,说明零利率不应维持太长时间了。

另一方面,现有通胀数据表明没有什么可担心的。核心消费价格指数(CPI)过去6个月的均值为1.1%,如果剔除住房成本,则核心CPI为0。去年12月工资实际上下跌了;过去一年的雇佣成本上涨了2.25%,而生产率仅增长了1%,这意味着通胀率不到2%。最令人不安的或许是:各项市场指标显示通胀率降低的可能性大于升高的可能性。

美联储明确表示有关调息的决定将取决于数据,这是对的。更关键的一点是,它应根据有关通胀、而不是实体经济活动的数据决定何时调息,并且不应在有明确证据显示通胀、以及通胀预期有可能超过2%目标值之前升息。这么说有四个重要理由:

首先,大多数劳动者的实际工资一直停滞不前。过去5年家庭收入中值下降了4.5%,目前的经济规模比衰退前预测的2015年潜在经济规模低出约1.5万亿美元,相当于每个家庭(按平均每家4口人计算)低于预测值2万美元。

在这种情况下,若要采取降低需求和抑制增长的措施,需有充分理由。然而,所谓的菲利普斯曲线(Phillips curve)所描绘的情形——低于通常水平的失业率肯定会导致通胀加速上升——存在极大不确定性。与菲利普斯曲线预测的情形相反,就在几年前,当失业率达到10%水平的时候,通胀也并没有降多少,而上世纪90年代,失业率降至4%以下时,也没有多少证据显示通胀升高。

其次,假如通胀真的略有升高,那是件好事。眼下通胀率低于美联储目标值,并且预计未来将继续低于目标值。假如通胀自2007年至今一直维持2%,那么物价水平将比现在高4%左右。因此,让通胀升至略高于2%是有理由的,这样可以让物价水平追赶美联储的目标物价水平。考虑到目前的物价水平低于目标水平,让通胀在未来几年维持在略高于2%还能够让实际利率变得足够低,以便在下一次衰退到来时为推动复苏提供空间。

第三,飞机起飞时加速太快会让乘客感到不适,但起飞太慢,飞机可能会坠毁在跑道上。历史经验显示,通胀升高速度并不快,因此通胀超标的成本很小,并且可通过实施常规紧缩政策来补救。相反,让复苏中断、冒让通胀进一步放缓的风险却可能造成灾难性后果——如日本的经验所示。因此,在这个经济预测高度不确定的世界里,出于避免最大风险的审慎考虑,美联储应谨慎对待升息。

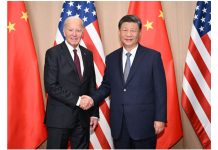

第四,美国与全球经济的联系从未像现在这样紧密。更高的利率、以及高息带来的更强势美元,意味着债务国的债务负担将变得更重,美国贸易赤字会增加(不利于制造业),贸易保护主义压力也会增强。

鉴于欧洲、日本和新兴市场的种种问题,目前已经存在这样的风险:因资金流入避险货币,导致美元币值升高到可能使美国经济显著放缓的地步。在没有证据显示通胀升高的情况下升息,可能使实际利率大幅上升,加剧上述风险。

这些并不意味着我们应无限期推迟升息,也不意味着通胀指标不可能在短期内变得支持升息,而只是说,通过宣布和遵循这样一种策略——”在没有看到通胀的确凿证据之前不升息”,美联储可使人们对经济重拾信心(这是当前非常需要的),并最大程度地减小未来的风险。