【美洲华联社9月30日洛杉矶报道】2021年9月13日,美国众议院筹款委员会终于公布了拜登税改的细节,虽然跟拜登总统提议有一些不同,但主要的内容仍然是在企业所得税,高收入人群个人所得税,以及退休计划限制的修改。9月份最后一期【奥淇宏盛云星汇】我们请来了老朋友,Lu & Company 的创始人,吕光宇会计师为大家带来最强税务讲座,为您全面解析拜登的最新税改政策。

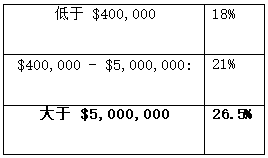

针对企业与公司税收的税收政策

• 企业所得税

将最高企业所得税率从21%提高到26.5%,低于拜登之前提出的28%。

对于超过$1000万收入的公司,累进制税率的好处将会逐渐减少。• Qualified Business Income (QBI) Deduction Cap

川普税改,对于LLC或S-Corp 的小型企业来说,QBI Deduction的政策意味着公司利润的20%是不需要缴税的,最高可达到20%QBI +20%REIT 分红+20%PTP收入不需要缴税。拜登税改提案提出如果business owner 的年收入超过40万,则不能够再享受QBI Deduction;而此次9月13日的提案细节则做了较大的改动,规定了deduction 的cap:• Single Filers – $400,000• Joint Filers – $500,000• Trusts and Estates – $10,000

这次影响的人群是S Corp business owner (非特殊服务行业),

对于特殊行业的抵扣限制,还是跟以前一样。

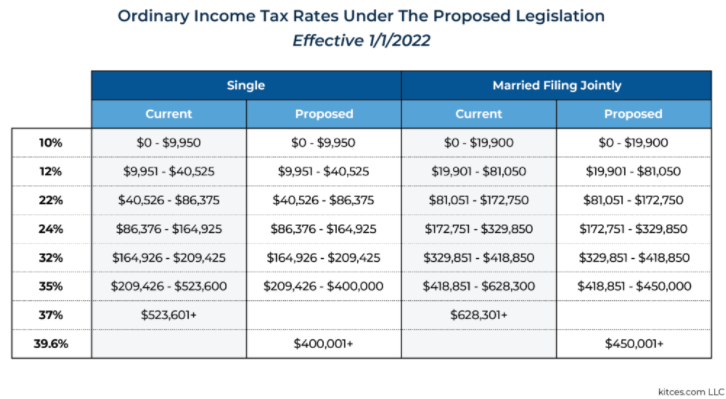

针对个人的税收政策• 个人最高所得税提高至39.6%:• 联合报税,应税收入超过$450,000的已婚人士• 应税收入超过$425,000的户主• 应税收入超过$400,000的单身人士• 单独报税,应税收入超过$225,000的已婚人士• 应税收入超过$12,500的不动产或信托基金

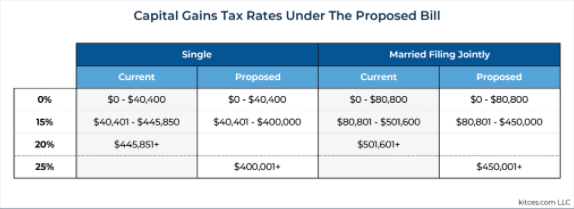

• 提高最高资本利得税到25%

这项税改在2021年9月14日立即生效: 对于个人收入$40万,家庭收入$45万以上纳税者来说,资本利得税提高到25%。

• 对于高收入的S-Corp owner 征收3.8%的NIIT(Net Investment Income Tax)

根据现行税法,S-Corp的利润既不需要缴纳就业税(例如,FICA税、自雇税),也不需要缴纳NIIT。9月13日的提案将改变某些高收入S-Corp所有者的情况: 一旦S-Corp owner 的MAGI超过适用阈值,S-Corp的利润将与“常规”投资收入相加,即产生在该法案中被称为“特定净收入(Specified Net Income)”。最终,Net Investment Income 和 Specified Net Income 相比,较高者将需缴纳3.8%的NIIT。• Single Filers – $400,000• Joint Filers – $500,000

这也就意味着,对于高收入的S-Corp owner ,不仅收入税最高提到39.6%,还要另加3.8%NIIT, 最高税率达到了43.6%!• 最新增加3%的Surtax for Ultra-High-Income

对于single 和joint filers 的MAGI超过$5m的纳税者(MFS $250万, Estate/Trust $100,000)额外征收3%的surtax。要注意的是Capital gain 也会算在收入中,而trust收入超过$100,000 就要缴纳这个surtax。 • Backdoor Roth 和Roth Conversion 将会成为过去式

9月13日的提案将禁止将用退休账户中的after-tax dollars转为Roth。 一旦通过的话backdoor Roth 和mega backdoor Roth 将成为过去式。

从2032年起,以下纳税者将不能进行Roth Conversions:

Single – $400,000/MFJ – $450,000/HOH – $425,000/MFS – $225,000。• 对高收入纳税人新的IRA供款的限制

如果上一个纳税年个人的IRA和defined contribution 退休账户超过$1000万,则禁止在一个纳税年度进一步向Roth 或者传统IRA供款。适用于:Single – $400,000/MFJ – $450,000/HOH – $425,000/MFS – $225,000。• 对高收入和大额退休金账户推行新的Requirement minimum distribution (RMD)

Requirement Minimum Distribution 规定对于年级72岁以上,有traditional IRA 和 401k 的人群 (Roth IRA 除外),每年最少必须从账户里往外取一定的钱。新的税改规定,对于家庭的ATI(Adjusted Taxable Income) 超过45万和所有的退休账户超过$1000万的纳税者,不论多少岁,都必须遵守RMD的规定。

RMD: $10M – $20M 的部分: 50%;超过$20M 的部分 100%

针对遗产&赠予税的税收政策• 遗产税和赠予税的豁免值降低为$5M

9月13日的提案将2021年的个人$1170万和家庭$2340万的遗产税和赠予税豁免额降低为$500万,最主要的是时间线被提前到了2022年。对于高淨值客户而言,如果您的个人总资产超过了$1170万,尽量要在2022年之前做好财产规划。最有效的方法之一即设立不可撤销的人寿保险信托(ILIT), 具体详情可以咨询专业的寿险经纪人和律师团队为您量身打造。• 废掉“Defective”Grantor Trust

这里你可能迷惑了,刚刚不才说要做ILIT嘛,怎么连这个也要废掉了?没错,就是让你赶快行动,因为在2022年,可能就没办法再利用ILIT来进行遗产规划了。

因为ILIT属于intentionally defective grantor trust(IDGT)的一种, Defective grantor trust 主要是说,对于trust来说,被认为是独立的纳税主体,因而trust与grantor 纳税是分开的。这样就给了很多有钱人“钻空子”的可能性,利用trust 来规避遗产税,而里面的income tax 又是由grantor 来缴纳(trust 的income tax 比grantor 高很多)。于是就产生了“intentionally defective grantor trust”。

而最新的提案规定,如果trust 里面资产产生的income tax 是由grantor 来缴纳,那么该资产也必须被算在grantor 的资产中。

现在您知道要在2022年前做什么了吧!那就是快点设立一个ILIT来进行遗产规划,后顾无忧。

9月13日美国众议院筹款委员会提出的拜登税改,目前已经提交参议院讨论,只要有51票即可通过。大部分法案将会与2022年生效,因而不论您是高净值人士想认真做好税务规划,还是做好遗产规划,就只剩下3个月的时间来努力。大家要抓紧时间!

美国奥淇国际金融/美国宏盛保险与理财公司拥有4000多名熟悉财务管理及保险与理财的高端专业人士,在全美20个分公司为您提供最完善的专业服务,欢迎随时联系我们。