2022年個人报税的截至日期是2022年4月18日,已经剩下不到两个月的时间。本期【奥淇宏盛云星汇】请来了著名注册会计师,Lu & Company 的创始人吕光宇, Edwin Lu先生来为大家详细讲解个人和公司税务需要注意的事项。

个人报税需要准备的资料和注意事项

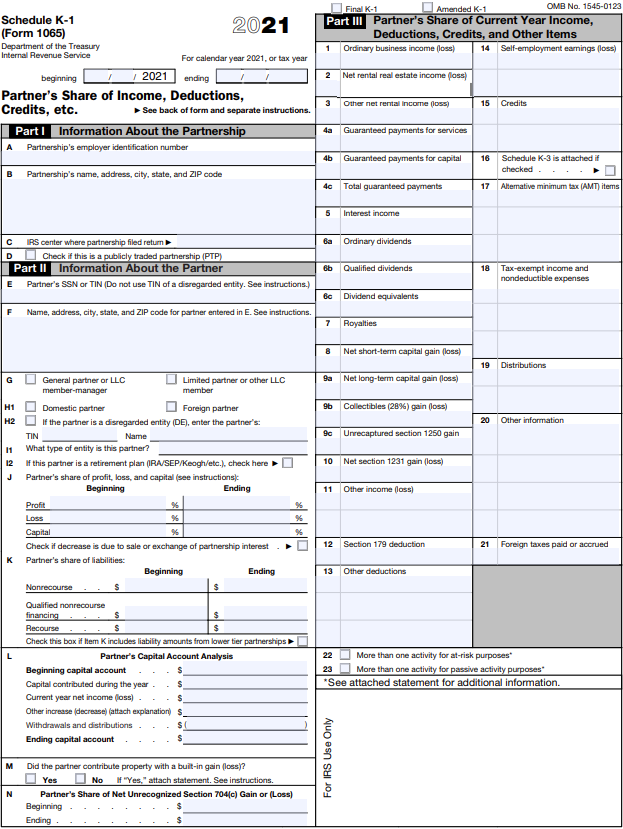

【个人报税该准备哪些资料?】 ✓ 您雇主和前雇主提供的W-2表格。除W-2以外,您可能还会获得房产税、学费及部分利息的收据以及其他的文件。✓ 除受薪雇员以外,独立承包商(Independent Contractor) 会拿到Form 1099, 例如以佣金作为主要收入的销售经纪人,包括房地产经纪人和人寿保险经纪, 裝修工人等。• 如果您有银行利息的收入,你会收到1099-INT表格;• 如果你所持有的股票有分红收入,你会收到1099-DIV表格;• 如果你在理财公司有投资获利,你将收到1099-B;• 如果你有租金,版权和自雇业主收入结算,则需要1099-MISC;• 提领IRA退休计划和年金的结算则需要1099-R • 1099G – 加利福尼亚州就业发展部(EED)在一个日历年向您出具的应纳税总收入的记录。如果您从EED领取事业救济金,您将受到1099G表格,并且必须将该救济金作为收入在您的联邦报税表中进行申报。• 以及其他✓ 1098表格用来显示支付房屋贷款利息(Mortgage),学费(Tuition) 以及学生贷款(E)等支付可以用来抵税✓ 1095表格用于显示健康保险的申报:包括1095-A, 1095-B, 1095-C等表格;3895表格✓ K-1 –是企业或者金融实体的合伙人或S公司股东的收入、损失和股息。每个单独的合伙人需要准备K-1申报表,并且也包括在合伙人的个人纳税申报表中。✓ IRA Contribution ✓ Sch C – Sch C適用於个体经营者收入✓ Sch E – Sch E適用於用来报来自出租房、特许前使用费、合伙企业、S公司、遗产和信托的损益相关税务的表格

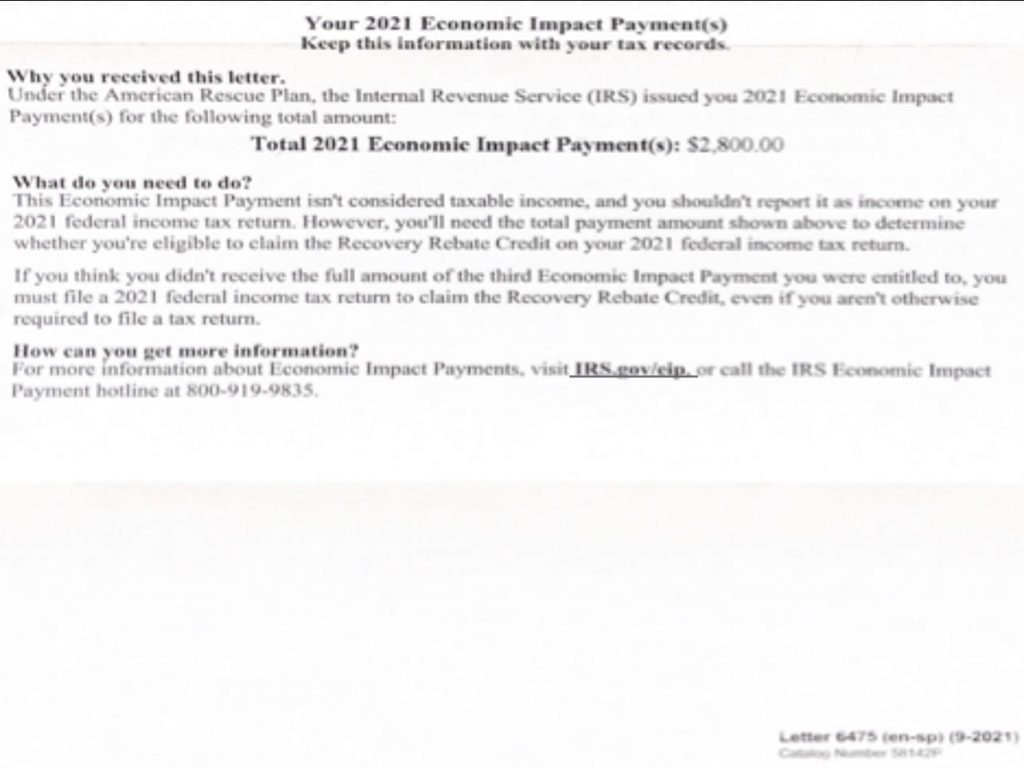

【2022年报税特别注意事项】✓ Letter 6475,您2021年经济补助金,以确定您是否有资格申请纾困金退税额。

2021年的American Rescue Plan 的出台,满足条件的纳税者有收到总共$2,800的Economic Impact Payment。虽然这部分钱是不需要报税的,但是在报税的时候需要填入税表中,从而来决定您是否可以申请纾困金退税额。

✓ 18岁以下的子女抵免额(Child Tax Credit)

2021每一位年龄介于6岁和18岁的小孩其抵免额将增加到$3,000,小孩年龄在6岁或以

下的将获得$3,600抵免额

*全部可以得到退税!✓ 儿童和受扶养护理抵免额(Child and Dependent Care Credit)

每个小孩可获得$8,000抵免额(之前为$3,000),两个以上小孩则最多可获得$16,000(之前为$6,000); 可以write off 最多50%的抵免额;退税每个小孩不得超过$4,000, 两个或以上小孩不得超过$8,000 (仅适用于2021年的税务申报)

【吕会计师温馨提示 – 读懂你的税表 】

吕会计师特别强调,读懂你的税表是特别重要的,每个人都应该了解1040税表的逻辑规律。如果有疑问,强烈建议寻找税务专业人士,注册会计师帮您做分析,以为您每年报税打下基础,事半功倍。

公司报税需要准备的资料和注意事项

【公司的种类】• C-Corporation• S-Corporation• Limited Liability Company• Partnership

【LLC Fee】

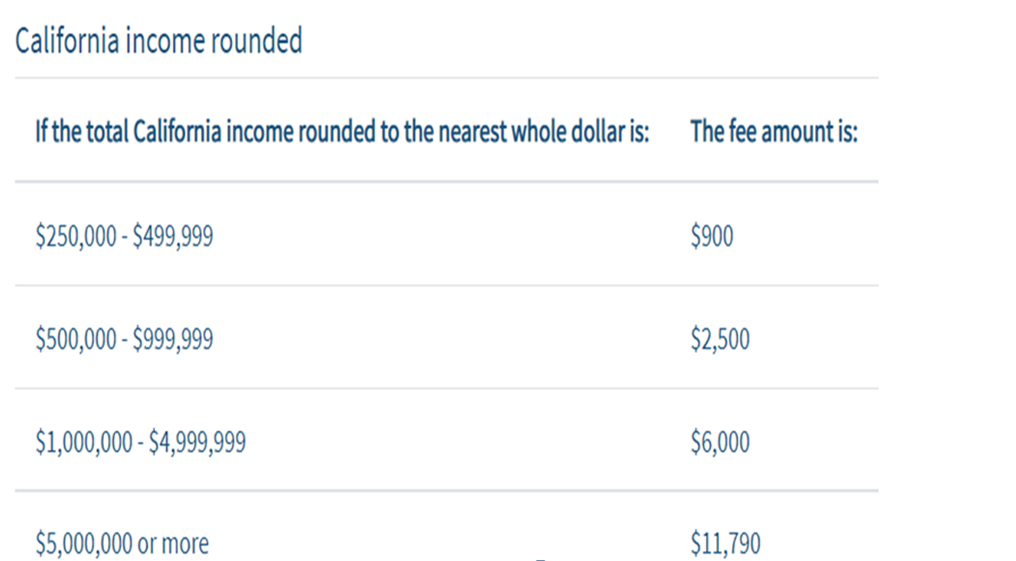

如果您的公司在加州的收入超过$250,000, 则必须预估并且在现报税年的第六个月的第15天付一定的费用 (具体费用请参考以下表格)。

【公司报税准备】• Bookkeeping (GAAPBasis) – 记账簿• Book Financial Statements (Balance Sheet, Income Statement, Trial Balance, General Ledgers)- 账面财务报表(资产负债表,损益表,试算表,总账)• Book Tax Difference – 账面税差• Taxable Income/Loss – 应税收入/损失

【Partnership Basis – 合伙人的Basis 非常重要】

+ Purchase price 购买价格

+ Contributions/net increase in liabilities 缴款/负债净增加

+ Income items & gains (taxable and tax exempt income) 收入项目&收益(应税和免税收入)

– Distributions/net decrease in liabilities 分配/负债净减少

– Expense items & losses (taxable and nondeductible)费用项目和损失(应税和不可扣除)

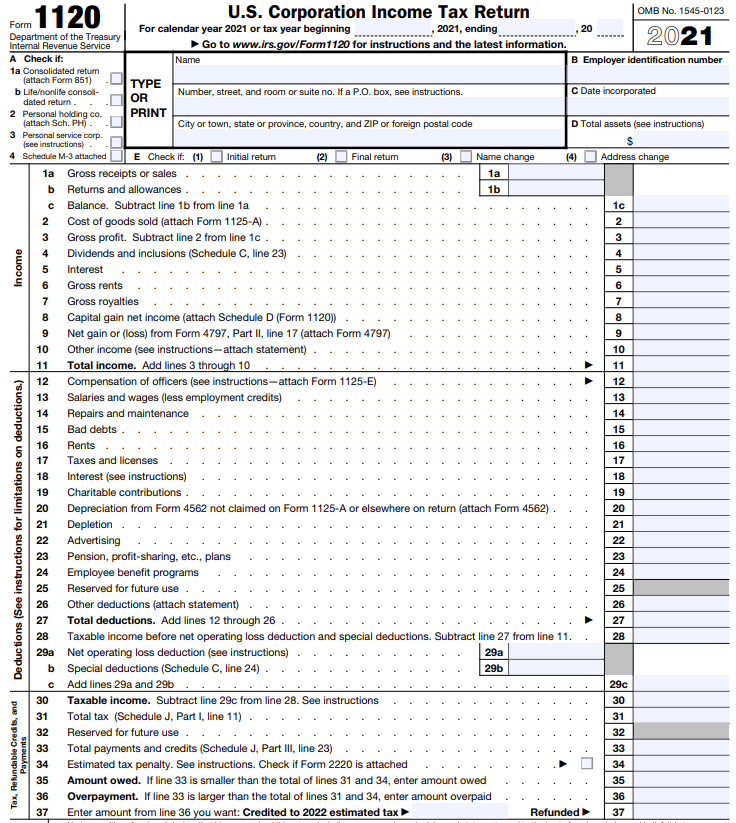

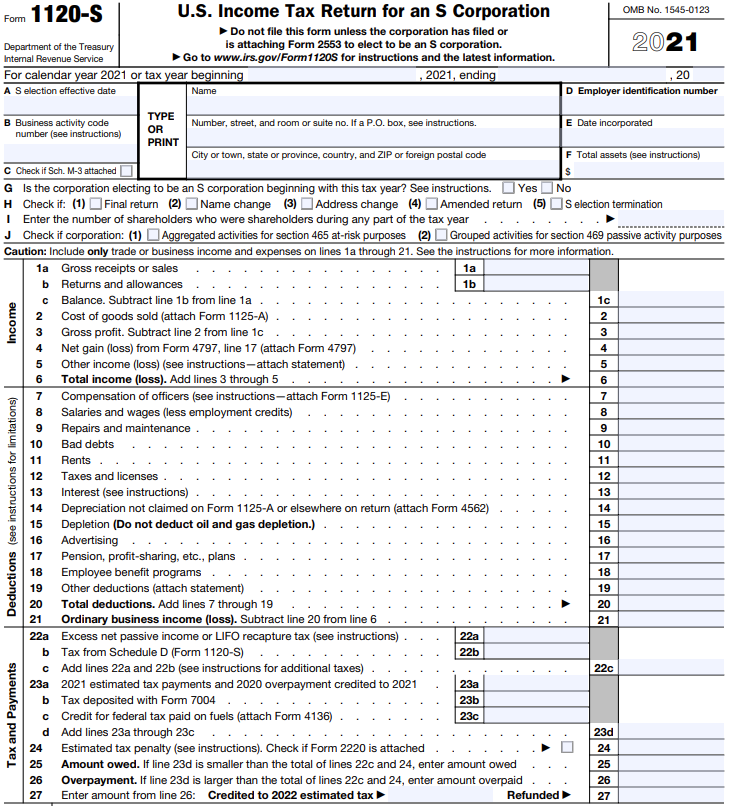

= Ending basis 最终的Basis➢ 1120 及 1120S表格:C -Corp 及S-Corp 的报税表格

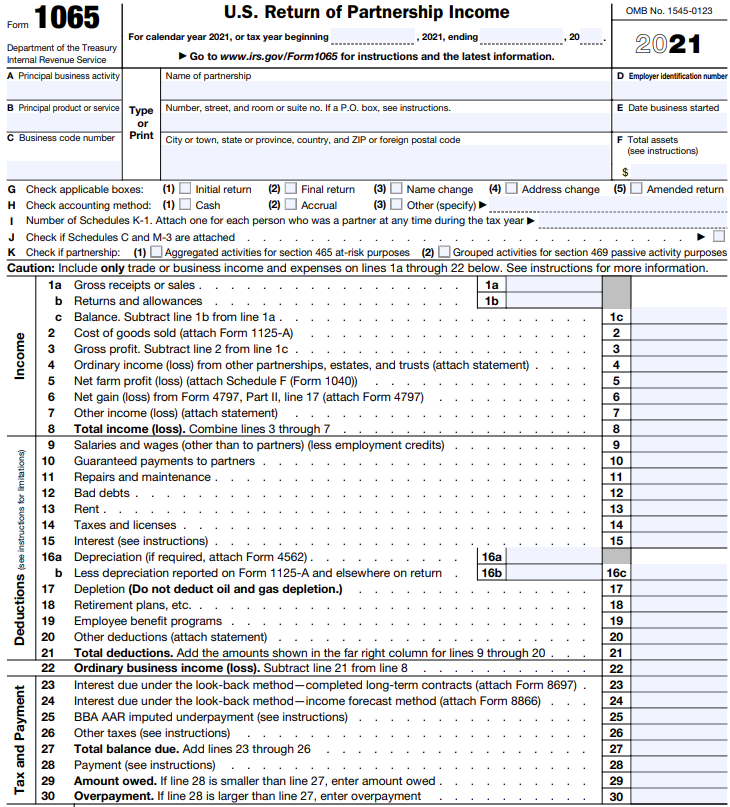

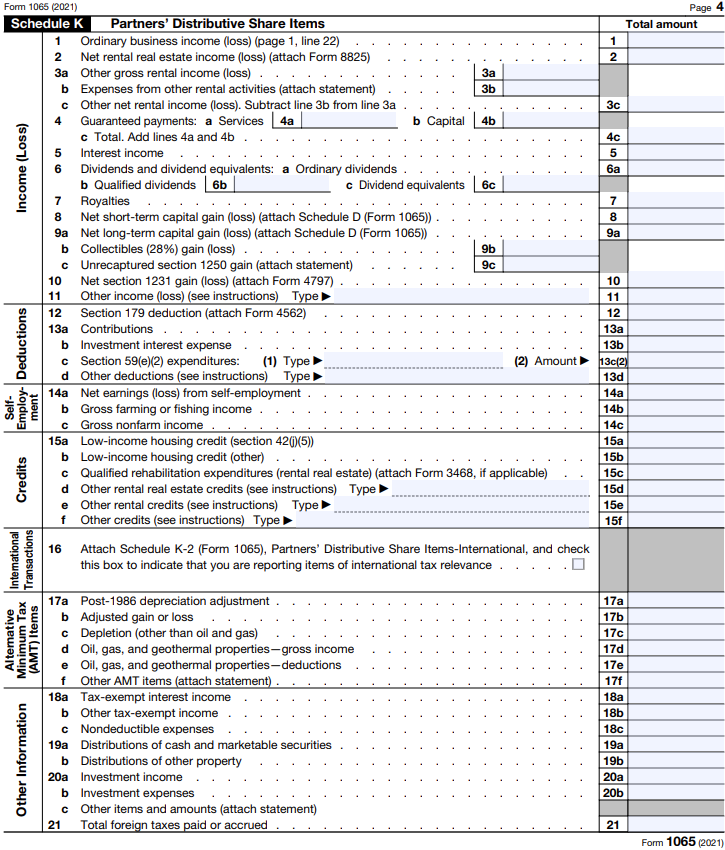

➢ Form LLC 1065 , LLC & Partnership报税表格

在报税的时候,务必要理解税表和与会计师沟通,尤其这一年,变化特别大, 只有保持与会计师的沟通, 提早的Planning, 提早纠正,比之后的弥补修正更重要!

大家常关心的几个问题

Q: 新移民登陆报税注意?

1.全球收入申報

2.海外金融类资产披露

在美国的花费可以由这两个其中之一来支持, 尤其是在移民后的第一年,整理持有人的选择, 或者赠与上面更要注意

3. 海外赠与最好由海外直接赠与到美国帐户, 如果在自己进入美国之后再进行赠予,可能会引起不必要的税务问题

Q:财务专业人士常用的报税方式是透過Schedule C, 有一些是成立S CORP, LLC, C CORP来报税。会计师最建议用哪个形式来做生意省税呢?• Shc C 与 LLC 除了在责任承担上有区别外,在税务抵扣上面很类似;• LLC 与 S Corp , S Crop不需要缴纳自雇主税, LLC 需要缴纳交自雇主税;但S CROP需要自雇主发合理的固定薪水• LLC也可以做Election做成S CORP的报税形态, file 1120S; LLC管理上比较灵活,也相对复杂,在报税的时候一定要问会计师

Q:如果收到低于600美金並且没有收到1099,是不是就不用报税呢?

还是要报税,报税跟交税是两个问题。只要是纳税人都需要得申报,也应该完成填写W9做纪录。

美国奥淇国际金融/美国宏盛保险与理财拥有4000多名熟悉财务管理以保险与理财的高端专业人士以及合作的专业会计师团队,如果您需要了解如何有效报税,如何通过人寿保险,年金及IRA来进行有效的税务规划,欢迎随时来里联系我们。