2020年疫情动荡,美国家庭和个人刚刚完成了个人报税,下一步企业主如何准备公司报税,做好企业省税节税,是每个公司最关心的问题。【奥淇宏盛云客汇】请来了知名华人会计师吕光宇先生(Edwin Lu), 详细的讲解2020年最新税法更新及公司延长报税的注意事项,以及不同公司延期后报税技巧。

公司的种类

公司的形态大致可以分为4种: Sole Proprietorship (个人公司/自顾经营者);Partnership (合伙企业);Corporation (有限公司),分为C Corp & S Corp; 和Limited Liability Company (LLC – 有限责任公司)。今天我们主要讲一下后三种。

关于具体的各公司形态的细节,请大家参考我们之前发布过的文章:

– 公司成立详解:https://huarenone.com/2020/07/08/%e3%80%90%e5%a5%a5%e6%b7%87%e5%ae%8f%e7%9b%9b%e4%b8%93%e6%a0%8f%e3%80%91%e5%9c%a8%e7%be%8e%e5%9b%bd%e5%a6%82%e4%bd%95%e5%bc%80%e5%af%b9%e5%85%ac%e5%8f%b8%ef%bc%9f/

C Corporation公司

C-Corp会面临着“Double Taxation”及按照公司所得税率在公司一级征税,公司分红给股东后,股东还是需要对分红纳税。

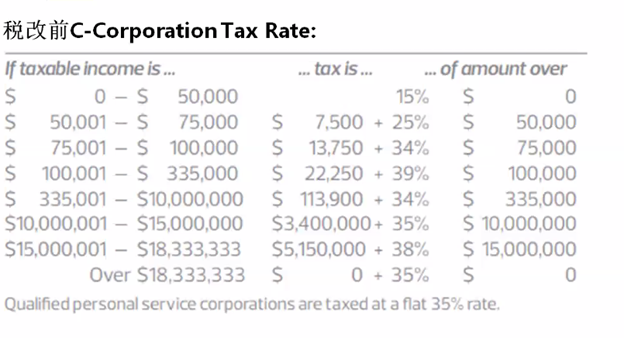

【税改前的税率 – 较高:35%】

【2017 减税与就业法 – The Tax Cuts and Jobs Act 2017】

2017年12月22日,川普总统通过了《2017减税与就业法》- The Tax Cuts and Jobs Act 2017, 对税法进行了全面修改。• 21%的统一所得税税率 ,包括所有的收入(也适用于PSC)• 运营损失(NOL)允许抵扣最多80%的应纳税收入并且不可以回溯应用• 同类交换只针对不动产• 不再有Sec.199减免• 不再有AMT

【关心法案Cares Act 】 • 2018,2019,2020 营业损失可以carry back 5年• 80%NOL的限制取消• QIP15年可享受100%的奖金折旧(追溯至2018年)• 2020年慈善抵扣从应税收入的10%增加到25%

【市场促进平台 – Marketplace Facilitator】

市场促进平台是指第三方的市场平台,比如亚马逊,eBay等第三方零售商。在加州,如果这些第三方平台的累计销售额达到$500,000的经济联系标准(包括代销),则必为其出售的有形个人财产缴纳消费税,或者收集并且代缴消费税。

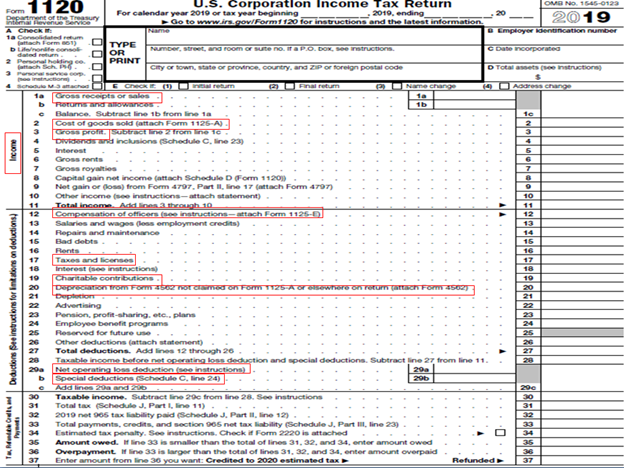

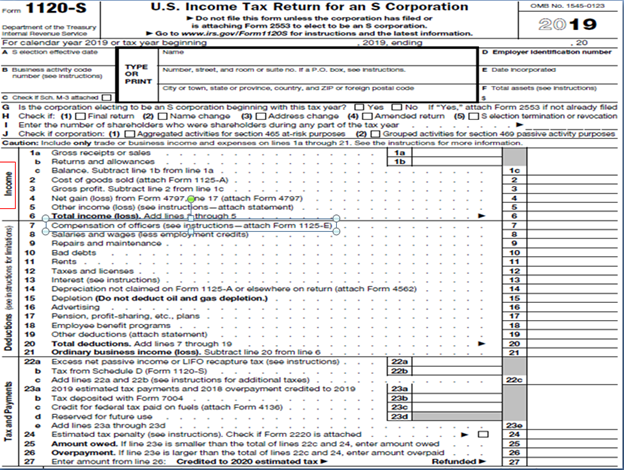

【税表的体现】

【合理安排C Corp 工资考虑因素 – IRS很关心C Corp 合理性,开多了吗?】• 雇员和股东的角色• 公司的

特定和条件• 公司内部不同工资级别的统一• 相似行业同等级别员工工资做参考• 是否有利益冲突

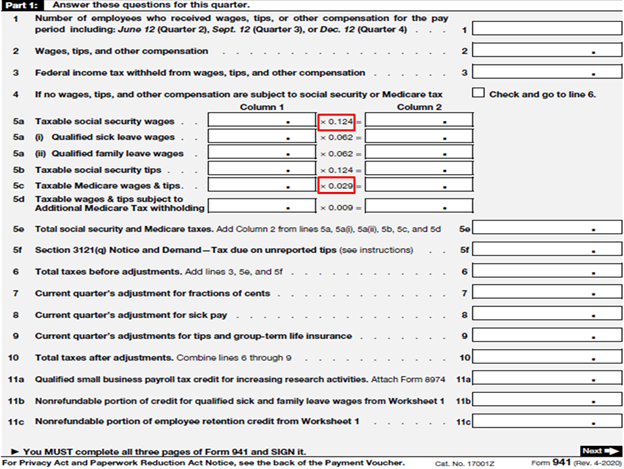

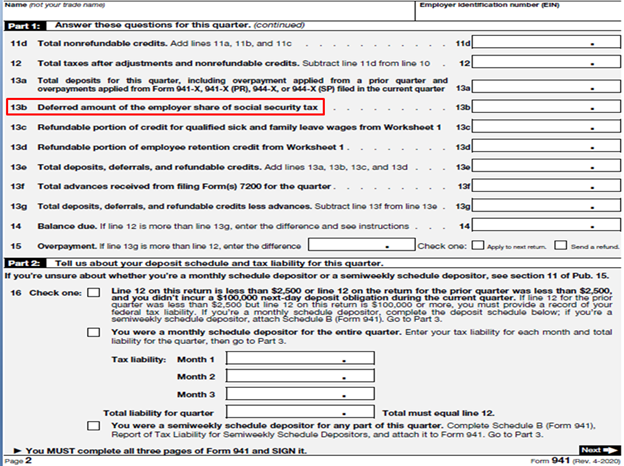

【薪资税延迟提交】• 适用于所有雇主• 适用期间:03/27/2020-12/31/2021• 雇主社会安全税6.2%(雇主医疗保险税1.45%不适用)• PPP获得赦免前可以延迟提交薪资税• 延迟金额偿还 – 50% 12/31/2021 & 50% 12/31/2022

12/31/2022

【抵扣优惠】

1、Sec. 179

对于当年投入使用的资产,公司可以从gross income中抵扣,最高抵扣值从$500,000 – $1m。同时 Phase – out threshold 从$2m – $2.5m。2020年:$1,040,000 可以全部抵扣/$2,590,000 以上部分抵扣不论新旧(但是对于公司来说必须是新的。)

2、Sec. 168k

新税法将2017年9月27日之后和2023年1月1日之前获得并投入使用的

合格财产的奖金折旧率从50%提高到100%。

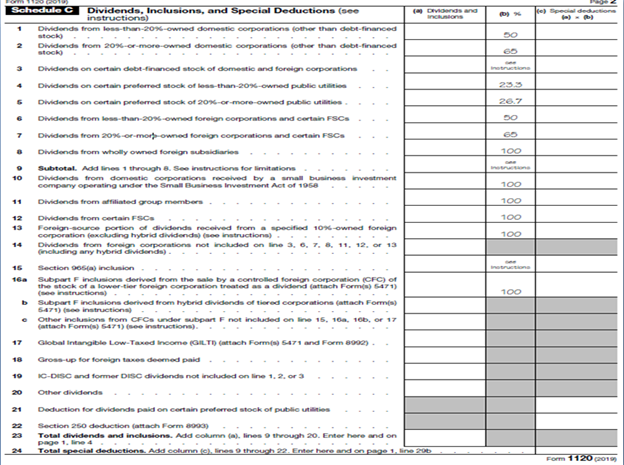

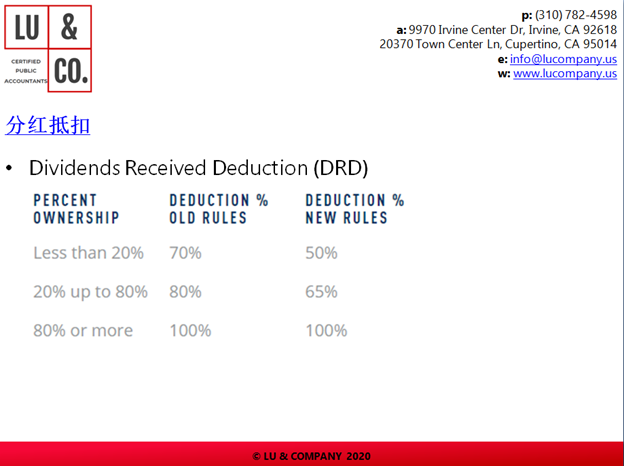

3、分红抵扣

公司可能会有三重征税的问题,比如:

在这种情况下,IRS的分红抵扣政策,就可以帮公司节省税费:

“Pass-through” 公司形态

S Corp, LLC, Partnership都是属于“Pass – Through”公司净收入不用缴纳联邦税,而是直接转嫁到股东个人所得税表上,以企业主个人所得税率课税,但在州层面需要纳税。Pass-Through Taxation 被称为公司损益转移股东税制,即所谓的“两税合一”。

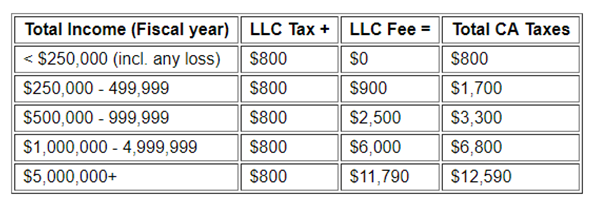

【加州公司税率】

C- Corp: 8.84%

S- Corp: 1.5%

LLC: 如下图

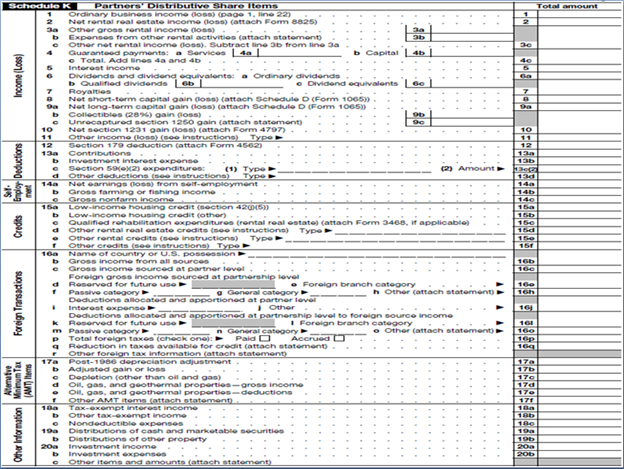

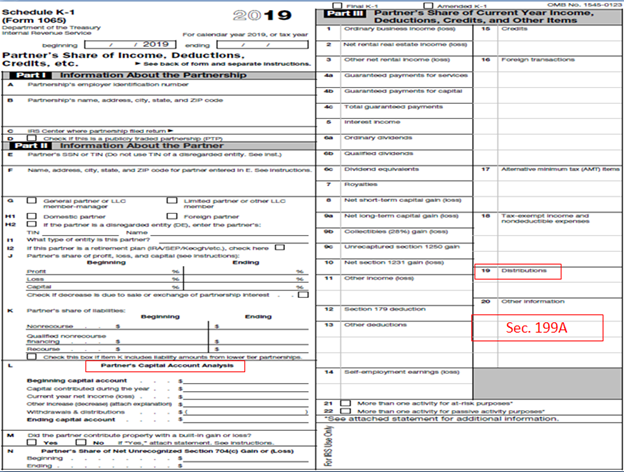

【Sec. 199A – 税改重大项目】- 为了平衡公司税率降低而制定- 最高:20% Qualified Business Income (QBI)+ 20% REIT 分红+20% PTP收入- 最低:20% (所得税 – 净资产增值)- 应税收入限额的限制取以下的较大的数值:1. 50%与业务相关的W-2的工资2. 25% 的W-2工资+2.5%UBIA- QBI必须来自美国境内的商业运营- QBI 不包括资产增值(capital gains)、部分分红和利息收入- QBI包括房租收入- QBI 不考虑分项扣除或标准扣除- 20%的QBI减免是在个人征税层面,并非公司一层(K-1&footnote)- REIT/PTP并不受限于W-2 或者UBIA- UBIA不包括土地和库存- 需要对每个不同的交易分别考虑再最终合总

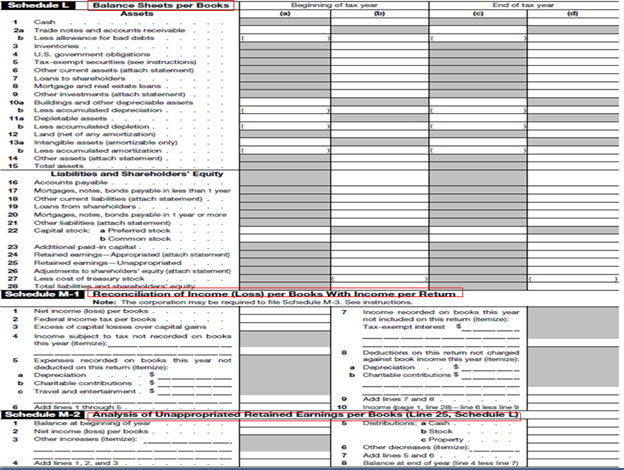

【税表的体现】

收入会通过K-1传递给公司的股东,股东需要根据分红的多少缴纳个人所得税。

【S Corp合理工资考量因素 – IRS 关心,工资开少了吗?】• 员工职责• 处理的业务量• 责任的性质和大小• 业务的负责性• 投入的时间• 生活费用水平• 提供服务的员工的能力和业绩• 工资占公司总收入和净收入的比重,以及股东分红的比例• 员工薪资原则• 每个员工的薪资历史

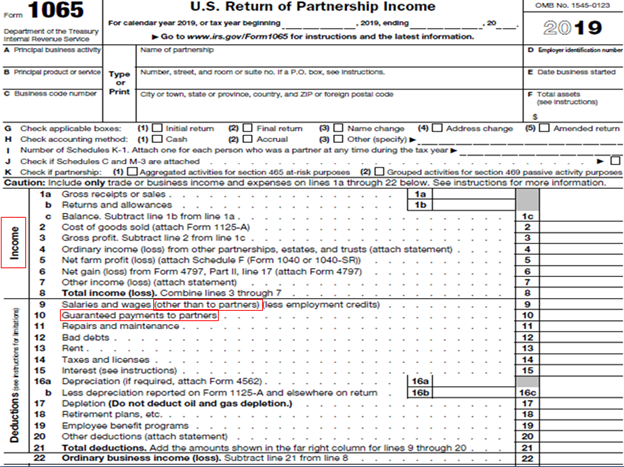

【合伙企业的税务标准】

吕律师提供了一个非常简洁明了的计算公式:

+购买价格 + 投入/负债净增值+收入项目&收益(应税和免税收入)- 分配/

负债净减少 – 费用项目和损失 (应税和不可扣除)= 最终的税务标准

奥淇宏盛每周三下午4点,携手各界专业人士,经验丰富的律师,会计师,房产经纪人,保险经纪人等,推出【奥淇宏盛云客汇】云端专栏节目,站在最前沿,为您解读保险理财,财经新闻和时政分析。

奥淇国际金融/美国宏盛保险与理财公司拥有4000多名熟悉财务管理及保险与理财的高端专业人士,在全美20个分公司为您提供最完善的专业服务,欢迎随时联系我们。